ステーキングを続ける上で、大きな問題となるのが税金の申告方法です。

暗号通貨のステーキング報酬は非常に新しいコンセプトであるため、現在の税法では特に規定がなく、税法の解釈に基づいて計算をすることになります。

CoffeePool☕️では、一般税法に詳しい税理士さん、暗号通貨関連の税金に詳しい税理士さんにそれぞれ見解をお聞きした結果、ほぼ同様の見解となったので本記事で簡単にまとめます。

本稿で紹介する考え方を参考に、実際に税理士さんに相談される際の参考にしてください。

カルダノに関わらず、多くのステーキング可能な暗号通貨でも同様の考え方となりますので、ご参考になればと思います。

*本記事は計算が苦手な文系ライターが書いたものであり、あくまで「考え方の紹介」を目的とするものです。確定的な事実を紹介するものではありません。実際の納税に当たっては、申告する税務署や税理士の方にご相談ください。

①ステーキング報酬は「取得した時点」で課税対象

ステーキング報酬は、基本的に皆さんのウォレットに送金された時点で課税対象となります。

例えば、1ADA=200円のとき、100ADAの報酬を受け取った場合、「20,000円の報酬を得た」と判定されます。

この報酬は一般的に「雑所得」として加算され、確定申告の際に給与所得などに上積みされることになります。(*「雑所得」については後述します)

「現金を得たわけじゃないのになぜ?」と思われる方もいらっしゃるかもしれませんが、金融商品や不動産など、何らかの資産を受け取った際にも同様に課税対象となります。

②受け取った報酬の「売却益」も課税対象

ステーキング報酬を受け取り、他の暗号通貨や円などに交換した場合、損益計算が適用されます。

このとき、受け取り時点と比較して

A:「高値で売った」場合の売却益が課税対象

B:「安値で売った」場合は損益計算

となります。

【例】「1ADA=200円のとき、ステーキング報酬100ADA受け取った」場合、

1. まず、20,000円分が課税対象

2-A 「1ADA=300円で売った(30,000円に交換)」の場合、利益10,000円が課税対象

→合計30,000円が所得税に上積み

2-B 「1ADA=100円で売った(10,000円に交換)」の場合、損益10,000円として計算

→合計10,000円が所得税に上積み

という計算が、最も基本的な考え方となります。

多くの税理士さんたちの見解によると、売却した場合は「所有するその銘柄の平均取得単価から、売却時の利益・損益を計算する」というルールが一般的なため、実際の計算はより複雑です。

このとき注意したいのは、

・暗号通貨A→暗号通貨Bに交換した際も、同様に課税対象となる

・納税は「円」で支払う

という点です。

「受け取った暗号通貨Aが高騰したので暗号通貨Bに交換したが、Bがその後、大暴落した」場合、まずBに交換した場合の利益に対して課税されます。暗号通貨のトレードは年内でしか損益計上できないため、Bが暴落した際にすぐに損切し損益計上しないと、膨大な課税だけが残る結果となります。

③長期ガチホ組が「2倍課税」と嘆く理由

注意しなくてはいけないのが、カルダノなど急騰した暗号通貨で、古参ホルダーがステーキングする場合です。

日本の租税システムでは、ステーキング報酬を売却する場合に「元手となる暗号通貨A」と「ステーキング報酬A」が区別されない、と考えられるのが一般的なようです。

例えば、Aさんは「1ADA=10円」のときに買った100万ADAが、「1ADA=100円」まで上昇した後にステーキングを開始し、100円のレートで得た1000ADAのリワードを取得し売却したとします。

(考えやすいように単純化しています)

このときの税金計算は、次のようになります。

【1ADA=10円で100万ADAを取得し、1ADA=100円で得た1000ADAを売却する場合】

*あくまで概算でありCOFFEは専門家ではないので、実際の計算は専門の税理士の方にご相談ください。

1. まず、取得した1000ADA×100円=100,000円分が課税対象

2.「1ADA=10円で買った100万ADA(1000万円分)と、1000ADA(10万円分)」を合算して、平均取得単価を計算する。

この場合、1010万円で100万1000ADAを取得しているので、平均取得単価は10.08円くらいの計算になります。

つまり、ステーキングで得た報酬は「10.08円で買った」場合とほぼ同等とみなされることになります。

3. 1000ADAを売却した場合は「10.08円で買った1000ADA(10,080円換算)を100円で売却した」と判定されます。

つまり、

100円×1,000ADA=100,000円(売却金額)

100,000−10,080円(取得単価)=89,920円(売却益)

となります。

→89,920円が、取得した場合の100,000円に加算されるため、189,920円分が課税対象となります。

実際に売却して手元に残る現金が10万円にもかかわらず「189,920円の所得を得た」と判定されるため、2021年1月以前に購入された方の場合は特に注意が必要です。

そのため、古参ホルダーの方の中には「2重取りだ」と嘆く方も少なくありません。

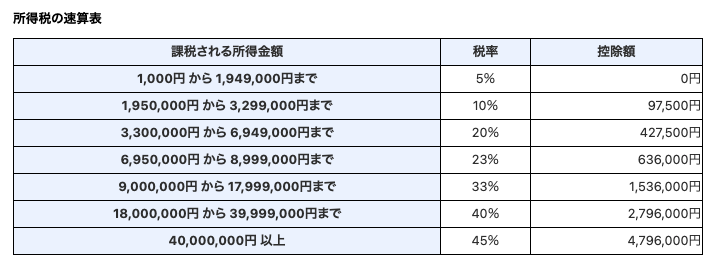

暗号資産は「雑所得」として「所得金額」にそのまま加算

すでに広く知られていますが、暗号資産によって得られrた利益は「雑所得」として扱われます。

これは、通常の労働などで得た「所得」の金額にそのまま加算され、この合計金額を「課税所得」として算出されます。

例えば、年収800万円の人が100万円分の雑所得を得た場合、900万円が課税所得となるので、33%が所得税は、以下のように計算します。

9,000,000×0.33−1,536,000=1,434,000円

古参ホルダーの方の場合、前述のようにステーキングによる雑所得による追加額が大幅に増加する可能性が高いため、必ず税理士さんに相談するようにしてください。

年間20万円以上の利益が出たら、税理士に相談を!

暗号資産の利益については、20万円以上の利益が出た場合、申告し納税をしなくてはいけません。

カルダノの年利は約5%と言われているため、トレードを全くしていない場合でも、ステーキング報酬が20万円以上となる場合は申告する必要があります。

また、上記の計算はあくまで「考え方」を紹介したもので、実際の課税所得や納税金額の算出は専門家の見解が不可欠です。

絶対に自己判断をせず、税理士やお近くの税務署の判断を仰ぐようにしてください。

年末が近づいてきていますので、早めに税理士の方に連絡し、慌てず確実な確定申告を行いましょう☕️

本稿はカルダノステークプール「CoffeePool☕️」が作成しました。

COFFEの活動を応援いただける方はぜひ、委任(デリゲート)のご検討をお願いいたします😊

TickerまたはPoolIDをクリック(タップ)するとコピーできます。

NAME:CoffeePool☕️

Ticker:COFFE

![]() [COFFE] CoffeePool️

[COFFE] CoffeePool️

pool1r55hyfrd3tw6nzpkvf4rfceh2f04yph92fc462phnd0akp2s5r6

pool1r55hyfrd3tw6nzpkvf4rfceh2f04yph92fc462phnd0akp2s5r6

NAME:CardanoKissa☕️

Ticker:KISSA

![]() [KISSA] CardanoKissa☕️

[KISSA] CardanoKissa☕️

pool1lugxr82p89qm35spzwccle405t5dfdznhrasyrtr2cyv2vyfud6

初心者でも長期ホルダーでも、楽しくカルダノ について語り合える discordスペースを作りました😊☕️

・なりすましやscam対策のためXアカウント認証で運営😊

・初心者ホルダーさん大歓迎!☕️

SPOも続々参加しています! ぜひお気軽にお立ち寄りください。

参加方法は☟

discord.gg/TNy7QNua7c